國內一次性內窺鏡有望國產替代,與國外巨頭并肩

內窺鏡,一種能夠直接進入人體自然管道的檢查器械,可為醫生提供充分的診斷信息以治療疾病。

然而,傳統內窺鏡結構復雜,很難徹底清洗和消毒。同一內窺鏡在不同患者之間的應用很容易導致交叉感染,進而造成被感染者健康的嚴重損害,甚至死亡。

2018年12月,奧林巴斯因為十二指腸內窺鏡感染問題,被罰款近6億。據悉,在頻發的感染事件中,奧林巴斯沒有確保內窺鏡充分清洗的范圍,導致院方清洗、消毒不徹底。在2012年~2015年間,共導致了190多人感染細菌。

據相關研究顯示,內窺鏡在醫療器械交叉感染風險排行榜中位列第一,70%以上的內窺鏡存在清洗不干凈的問題,接近四分之三的常用內窺鏡被細菌污染。由此內窺鏡使用安全成為不可回避的問題。

經過內窺鏡企業多年探索,一次性內窺鏡登上“舞臺”。它的出現有效解決了交叉感染問題,且一次性使用不存在對內窺鏡的損耗,可以保證每次拆開包裝內窺鏡處于最佳狀態,一定程度提升手術效率。除此之外,一次性內窺鏡還可以使醫院有效控制內窺鏡相關的成本,促進內窺鏡手術在基層醫院的推廣。

然而,一次性被窺鏡能否在醫療器械的舞臺上釋放光芒,其背后有技術、成本等多個因素影響。

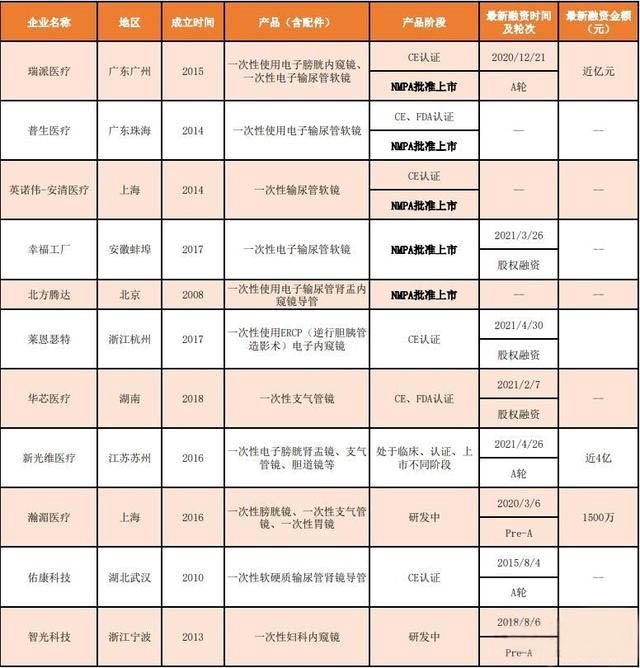

在本文中,我們梳理了一次性內窺鏡領域中的11家國內企業,包括其產品研發階段和應用場景,此外,也介紹了部分國外企業,以此一窺一次性內窺鏡的發展情況。

01、技術更新引發成本巨變,多領域可實現一次性替代

在正式介紹一次性內窺鏡前,我們先簡單了解一下內窺鏡的結構。傳統內窺鏡由圖像顯示系統、照明系統和窺鏡系統3個系統組成。

圖1-傳統內窺鏡的組成

其中,窺鏡系統的核心在于圖像采集,核心部件包括成像鏡頭、圖像傳感器、采集和處理電路。內窺鏡能夠實現一次性化,與圖像傳感器的技術更迭緊密相關。

CMOS崛起,為內窺鏡一次性化帶來機會

市場上,圖像傳感器可分為電荷耦合原件(CCD)和金屬氧化半導體元件(CMOS)兩大類。在電子內窺鏡發展初期,CCD被廣泛應用。然而,CCD制造難度較大,且核心技術和出口被國外巨頭限制,由此導致了CCD高昂的價格。不過隨著CMOS的崛起,內窺鏡廠商正在逐步實現CCD向CMOS轉化。

CMOS相較于CCD,其優勢在于耗能低、噪聲小,雖然影像質量稍顯弱勢,但也正在向CCD靠近。更為重要的是,CMOS的市場分散,技術壁壘相對較低,國內廠商可以自主實現產業化。目前,CMOS的價格呈下探趨勢,為一次性內窺鏡帶來了機會。

此外,內窺鏡本身兼具醫療設備與耗材屬性。其主機部分不易損壞,但鏡體壽命6個月到10年不等。當一次性化真的來臨,內窺鏡不再追求重復使用,那么鏡體的設計、用材都將向著精簡化方向發展,成本控制將進一步完善。

多領域適用,一次性內窺鏡市場可觀

技術更新帶來的大批量低成本生產可能,為一次性內窺鏡贏得了登場的資格。那么市場在哪里?這是一次性內窺鏡完成“表演”的又一重要問題,也是企業入局的重要考量。

結合內窺鏡的購置成本、使用壽命、周轉頻率、消毒難度以及維修成本等因素來看,一次性內窺鏡在多個領域相比于傳統重復使用的內窺鏡更為經濟。

對醫院來說,成本更可控。以輸尿管軟鏡手術為例,從設備進院價格看,醫院采購2條進口軟鏡及一臺主機,進院價約200萬元。而采購多條國產一次性軟鏡及一臺主機,價格可以控制在10萬元以內。從單次手術來看,傳統復用式內窺鏡成本(包括洗消、維修等成本)超過1.2萬元,而一次性輸尿管軟鏡入院價格一般在萬元以下。

對患者來說,相較于傳統內窺鏡,目前一次性內窺鏡所需費用更高。但一次性內窺鏡能提供更安全的檢查體驗,避免交叉感染。不過,隨著我國消費水平的提高和內窺鏡耗材化趨勢的加強,一次性內窺鏡的競爭力也會逐漸加強。

據統計,適合使用一次性化的內窺鏡鏡種主要有膽道胰腺鏡、胃腸鏡、膀胱鏡、支氣管鏡、鼻咽喉鏡、宮腔鏡等,涉及到消化科、泌尿科、呼吸科、婦科等多個科室場景。這些鏡種對應了我國近7000萬例的潛在診療量,這是一片巨大的藍海市場。

02、5家企業獲批NMPA,應用場景集中于泌尿科

在這片藍海中已經有部分公司揚帆。據不完全統計,本文梳理了國內11家研發生產一次性內窺鏡的企業,如下圖:

圖2-11家國內一次性內窺鏡企業列表 資料來源:據公開數據整理

從一次性內窺鏡產品的研發階段來看,目前大多數企業的第一款產品已經推向市場,但總體上仍舊處于市場開發初期。

目前為止,國內已有5家企業獲得了6張國家藥品監督管理局(NMPA)注冊證,分別是瑞派醫療、普生醫療、英諾偉(子公司-安清醫療)、幸福工廠和北方騰達。其中,瑞派醫療獲得兩項批準,分別是其一次性電子膀胱內窺鏡和一次性電子輸尿管軟鏡。

此外,11家企業中有6家企業獲得CE或FDA認證。超半數的產品獲得市場監管者的認可,被允許推向市場,足以證明一次性內窺鏡的研發取得初步成果。

但通過審批認證的產品局限于單一鏡種。以拿到NMPA注冊證的一次性內窺鏡為例,6張都集中在泌尿科,5張屬于一次性輸尿管軟鏡。另外,其獲批時間集中在2020年前后,市場效果也未反饋完全。所以整體上,一次性內窺鏡剛剛興起,仍處在開發初階。

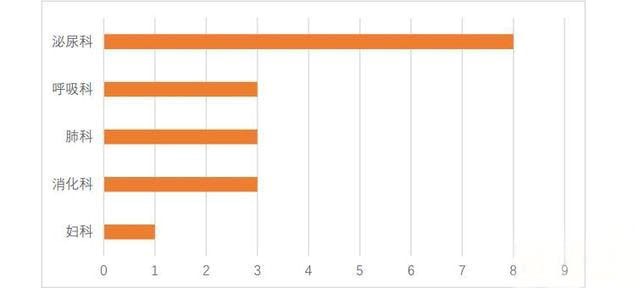

從一次性內窺鏡的使用場景看,有著明顯的偏重。其中,泌尿科數量最多,其次是呼吸科、消化科和肺科,具體如下圖。

圖3-國內11家企業一次性內窺鏡產品使用場景分布

上述11家企業中,8家企業都針對泌尿科進行了一次性內窺鏡的研發,包括一次性電子輸尿管軟鏡、一次性電子膀胱內窺鏡和一次性使用電子輸尿管腎盂內窺鏡導管。獲得NMPA批準的產品也都屬于泌尿科。為什么泌尿科占據了絕對的份額?

據瀚湄醫療CEO陳興旺的公開介紹,一方面,泌尿系統是無菌環境,而要使泌尿系統器械無菌所涉及的設備清洗、消毒和滅菌的成本非常高。另一方面,在我國現有的醫保收費系統下,電子膀胱軟鏡收費較高,這給一次性內窺鏡產品進入市場后多了一定的定價空間。

總的來說,由于各科室一次性內窺鏡的技術可實現性和未來市場潛力的不同,導致了產品分布上呈現出較大的差異。例如,消化科的胃鏡。

性能上,胃鏡對設備的成像質量和靈活性有一定要求;成本上控制較好,維修和消毒成本相對較低;另外,醫保收費也不高。所以短期內要完成一次性的全部替代較困難,但部分替代很有希望。一方面,胃鏡需求量大、技術路線較為成熟;另一方面,在手術診療中很容易發生交叉感染。

此外,手術容易造成內窺鏡的損耗。由于內窺鏡的診斷系統與治療設備距離很近,所以在進行治療時產生的震動本身就會產生一定自然損耗。如果操作中距離過近,鏡頭損壞的可能性會極大地增加。手術后的多次重復洗消也會造成內窺鏡性能下降。這些都加重了醫院的維修成本,所以消化科依然是一次性內窺鏡產品的重要落點。

呼吸科目前受新冠疫情的影響,一次性支氣管鏡可能也會帶來較大的市場需求。其他一次性內窺鏡的相關市場預測可參照下圖。

圖4-一次性內窺鏡市場機會測算 來源:點石資本 DAS Capital

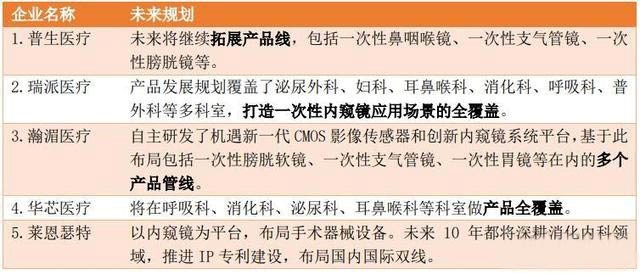

雖然,目前國內一次性內窺鏡產品主要集中在輸尿管鏡和膀胱鏡。但從企業的未來布局來看,多數企業不局限于某一款產品、某一個使用場景,而是跨越科室,多元化布局。部分公司的未來布局如下圖。

圖5-部分國內一次性內窺鏡企業未來發展方向

普生醫療、瑞派醫療、華芯醫療等企業未來的目標是打造一次性內窺鏡產品的全覆蓋。可以想見,一旦它們第一款產品的商業模式在市場上走通,那么緊接而來的將會是一場聲勢浩大的內窺鏡“一次性變革”。

但是,除了多元化布局外,也有企業選擇專注于某一個領域。如萊恩瑟特,其未來10年都將深耕消化內科。萊恩瑟特表示,一次性內窺鏡的最終目的并非降低成本與防止交叉感染,而是發揮產品功能價值,解決醫生臨床面臨的痛難點。目前,其正在打造二、三代產品,圍繞內鏡平臺形成消化內科多個手術解決方案。

03、集中分布于東部地區,融資初開啟

我們把目光繼續聚焦于企業,從其成立時間、分布地區以及融資輪次方面窺其特點。

首先,從其成立時間和分布地區來看,11家企業的成立時間處于2008到2018的10年間,多數集中在東部地區。企業成立時間在2014到2017的4年間較為集中,共成立了7家,分別是普生醫療、英諾偉-安清醫療、瑞派醫療、新光維醫療、瀚湄醫療、萊恩瑟特。

地區分布特點鑒于我國的醫療資源分布存在地區間的不平衡,對于一次性內窺鏡等新技術的研發應用,東部地區更有優勢。

其次,從融資輪次看,多數企業完成了首次融資,但多數處于資本考察階段。11家企業已知8家完成了相關融資,其中2家完成A輪融資,3家完成Pre-A融資,還有3家完成股權融資。

大部分企業融資處于初期階段的情況大致對應了一次性內窺鏡的發展情況,即產品已經上線與市場進行匹配,但是市場需求的具體滿足情況和產品價值還需要繼續驗證。

其中,新光維醫療在今年4月完成了近4億元的A輪融資。這是近年來國內內窺鏡領域融資金額最高的項目之一,由高瓴創投、禮來亞洲基金聯合領投。

新光維醫療是一家聚焦于圖像處理的研究開發和內窺鏡技術創新的企業。其產品在超高清成像技術、3D成像技術、內鏡耗材化技術(一次性使用技術)等內窺鏡前沿技術和產品化方向具有獨特優勢。據悉,新光維醫療旗下多款一次性使用電子內窺鏡產品在中國、美國、歐洲等國家地區分別進入臨床、或注冊、或銷售階段,具備一定的國際競爭力。

瑞派醫療在2020年12月完成近億元的A輪融資,以鞏固擴大產品研發管線、加速推進自動化生產線和品牌市場投入。2020年7月和8月,瑞派醫療取得兩款產品第三類醫療器械注冊證,成為目前持有國內第三類一次性內窺鏡產品注冊證最多的生產企業。其自主研發的一次性使用電子膀胱內窺鏡全球范圍內也有競爭力。

04、國外內窺鏡巨頭入局,已有成熟產品

隨著近年來內窺鏡“耗材化”的逐步顯現,國際上許多企業也都開始布局一次性內窺鏡。據波士頓科學的預測,2024年一次性內窺鏡市場規模將達到20億美元。

相較于我國主要的內窺鏡企業在一次性內窺鏡上布局的緩慢;國外一些內窺鏡巨頭已經下場,并研發出了成熟的產品,如奧林巴斯、賓得、波士頓科學等。

本文簡單列舉了部分國外一次性內窺鏡產品及企業,如下圖。

來源:據公開資料整理 圖6-部分國外一次性內窺鏡生產企業

從產品的應用場景分布看,集中于消化科、呼吸科和泌尿科,與國內一次性內窺鏡的分布重點大致相當。但更細化來說還是有所差異,國外更側重于消化科,國內則更偏重泌尿科。

這些企業擁有幾十年的內窺鏡研發生產經驗。而現階段,大多數一次性內窺鏡主要根據傳統復用式內窺鏡的路徑設計制造。因此,傳統內窺鏡技術路線的成熟,對于一次性內窺鏡的研發有很大助力。

其中,波士頓科學在1981年就進入內窺鏡領域,其一次性內窺鏡布局就是從與其業務最相關的泌尿和消化內鏡開始的,它推出了世界首款一次性輸尿管內鏡LithoVue。目前,其產品布局已經延伸到了十二指腸鏡、支氣管鏡、胃鏡和膽道鏡。

Ambu的一次性內窺鏡銷售額已突破100萬支。它從2001年開始將生產線逐步轉移到馬來西亞和中國,并開始更加致力于開發一次性設備。2009年,Ambu發布世界上第一個一次性支氣管鏡aScope。它從支氣管鏡開始,正在逐步完成一次性內鏡全產業布局,未來將推出一次性支氣管鏡、一次性結腸鏡和一次性胃鏡等產品。

05、蓄勢待發,“耗材化”大戲將拉開帷幕

我國內窺鏡領域被稱為國產替代的“洼地”,中國內窺鏡超250億的市場被日本(奧林巴斯、富士、賓得)、歐美企業(卡爾史托斯、史賽克和狼牌)“把持”,它們利用技術優勢,迅速形成了專利壁壘和行業標準,使得國內企業追趕不及。國產內窺鏡品牌的市場占有率很低,且主要面向中低端市場,要實現國產替代道阻且長。

我國出臺了一系列鼓勵醫療器械創新和支持、促進國產替代的政策。在一次性內窺鏡領域中,北方騰達的一次性使用電子輸尿管腎盂內窺鏡導管曾在2017年通過創新醫療器械特別審查,進入了綠色審批通道,今年已經獲得NMPA注冊證。

據業界分析,內窺鏡耗材化趨勢或將加速實現內窺鏡國產替代。目前,在一次性內窺鏡領域,國內企業已經占據了一席之地,并具備相當的國際競爭力。

不過,一次性內窺鏡的發展也不是平坦無阻的,要提升產品競爭力,必須要解答好成本控制與產品性能兩個方面的難題。

其一,雖然不可否認一次性內窺鏡將會在成本控制上對傳統復用式內窺鏡產生沖擊,但目前其成本還比較高,量產化程度也較低,因此價格優勢并不明顯。但隨著一次性內窺鏡技術和用材的進一步變化升級、低成本量產可以實現。

其二,在性能上,一次性內窺鏡與復用式內窺鏡相比稍顯不足,還需要繼續趕上。因此,一次性內窺鏡的競爭力還待增強。

所謂臺上一分鐘,臺下十年功。在內窺鏡“耗材化”的機遇之下,一次性內窺鏡正在“蓄勢”,等待一場酣暢淋漓的大秀。

參考資料:

[1] 鄭業欣.行業研究|一“窺”中國內窺鏡產業發展趨勢. 北拓資本. 2020-11-03.

[2] 頓雨婷.一次性內窺鏡蓄勢待發,瀚湄醫療獲1500萬元Pre-A輪融資. 36氪. 2020-03-06.

[3] 介凡社.醫用內窺鏡“耗材化”趨勢已現,國產廠商彎道超車. 點石資本DAS Capital . 2021-01-15.

[4] 內窺鏡:國產替代浪潮下砥礪前行. 國元證券. 2020-12-15.